2023.07.05

贵金属市场受到强劲抛售压力的打击。本周,金价自 3 月份以来首次跌破 1900 美元/盎司关口。白银的表现也好不到哪里去,同样徘徊在三个月低点附近。

这与我们在 5 月初看到的情况形成鲜明对比,当时金价距离 2020 年 8 月创下的 2074 美元/盎司的历史高点仅差几美分,白银也一年来首次升至 26 美元/盎司上方。

这可以通过多种方式来解释:美元走强、经济数据强劲、市场对美联储降息的定价等等。然而,这些只是 “短期” 因素,避险资产的有利因素仍然存在向前进。

摩根大通分析师指出,追随“长期主题”的投资者仍会青睐黄金(进而青睐白银),这似乎已成为近几个月的共识。自今年年初以来,尽管近期有所下跌,但金价仍上涨了 10%,大幅跑赢全球股市(参考下图)。

荷兰银行高级经济学家 Georgette Boele 上周接受 Kitco 采访时表示:“整体看涨趋势将持续下去,随着美联储、欧洲央行和英格兰银行开始放松货币政策,黄金将在2024年升温。”

从长远来看,贵金属的看涨前景似乎仍然完好无损。以下是我们强调的五个原因:

- 央行购买

使黄金保持牛市的是对黄金的强劲需求,而央行的购买量达到了前所未有的水平。

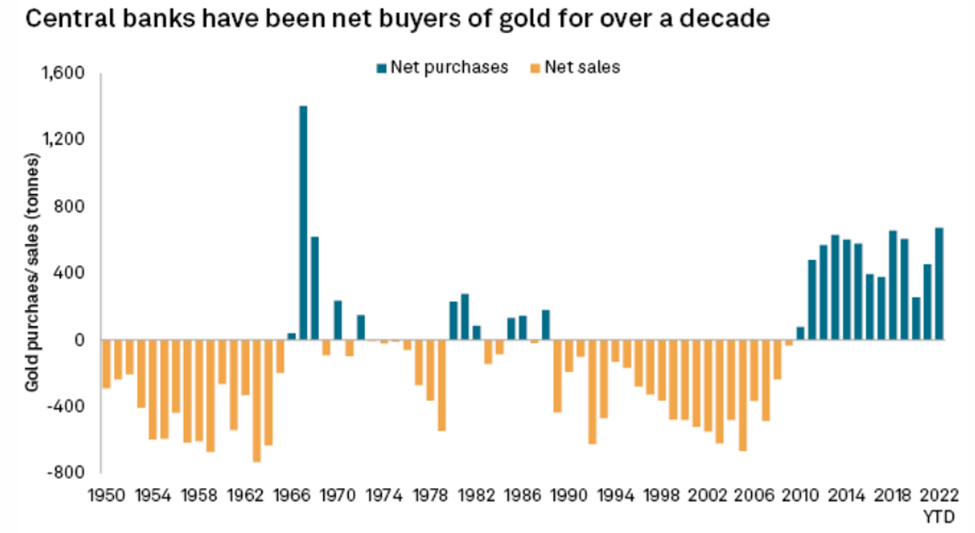

作为各自国家的最后贷款人,自 2007-08 年金融危机以来,这些银行一直在囤积黄金来履行其财务义务。彭博社此前报道称,自美国 1971 年放弃金本位制以来,银行购买的黄金数量达到了最高水平。

截至今天,各国央行正享受着最长的黄金购买期,这代表了自 20 世纪 90 年代和 2000 年代初以来态度的巨大转变。

世界黄金协会的最新数据进一步巩固了近期各国央行不断购买黄金的趋势。

今年第一季度,各银行总共向全球储备增加了 228 吨,这是自 2000 年世界黄金协会开始记录该数据以来第一季度的最高购买率。

2022 年的购买量已经令人印象深刻,在此期间各国央行增加了 1136 吨,价值约 700 亿美元,这是 11 年来的最大购买量。其中大部分是在下半年生产的,购买量为 862 吨。

世界黄金协会在评论这一近期趋势时表示,鉴于第一季度数据好于预期,特别是在新兴市场银行对黄金的配置仍然相对不足的情况下,预计央行的黄金净购买量将在 2023 年之前保持强劲。

华尔街研究公司 Goehring & Rozencwajg 表示,央行购买量的增加将黄金带入牛市的 “新阶段”。

“这可能始于去年第三和第四季度,它实际上与央行的行为和其他任何事情一样有关。我认为这将推动金价在牛市的这一阶段大幅走高,” 创始合伙人Adam Rozencwajg 最近在接受投资新闻网采访时表示。

- 政治动态

各国央行购买黄金的背后可能是不断升级的地缘政治因素,促使他们增加金条储备。

最明显的是俄罗斯入侵乌克兰及其最近的政治动荡,这正在降低整体风险偏好并点燃避险黄金交易。此外,对俄罗斯实施的制裁可能会对国际贸易产生更广泛的影响,特别是对美元地位的影响。

Sprott 市场策略师 Paul Wong 最近在一份报告中表示,考虑到黄金作为中性储备资产的新兴作用,各国央行已加大购买力度,为 “去美元化” 做准备。

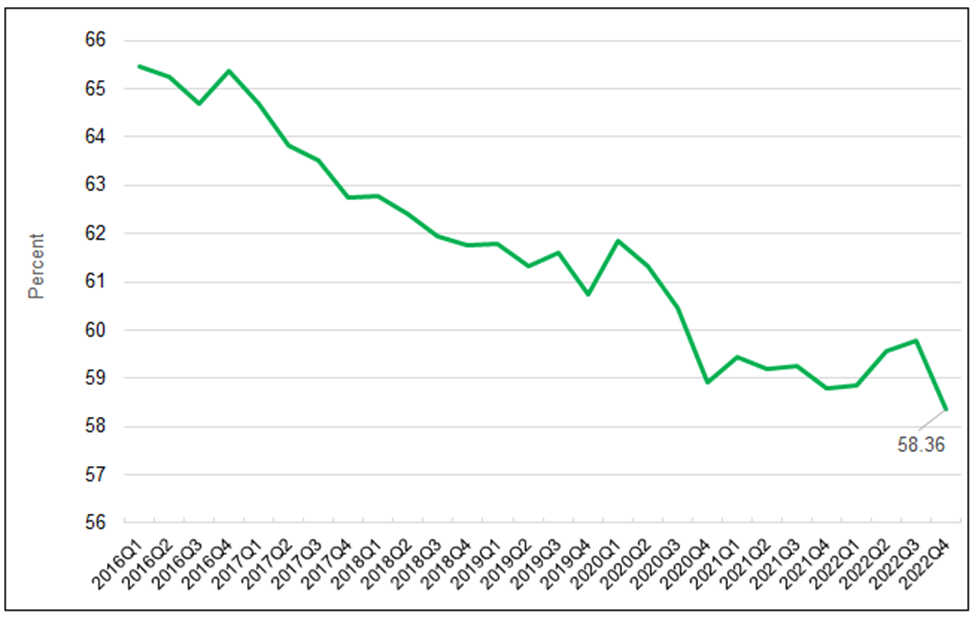

Wong 写道:“去全球化正在加速向多极世界的转变,使全球储备货币分配问题变得更加重要。”自 20 世纪 90 年代末达到顶峰以来,美元作为储备货币的市场份额逐渐丧失(如下图)。

历史表明,货币在国际贸易和储备中的主导地位是随着经济、文化和军事的主导地位而来的。 Sprott 策略师表示,“如果储备管理者增加对其他货币或储备中性资产的配置,货币重新分配的速度可能会比预期更快、更显着。”

Wong 表示:“目前风险很小,而且是渐进的,但中国有潜力获得作为储备份额的份额。” 有趣的是,中国近年来一直是最主要的黄金买家之一。

交易对手风险——金融交易中的一方违约其合同义务的可能性——也是对央行行为的主要影响因素。Wong 说,随着黄金越来越多地参与多币种能源和大宗商品贸易结算——尤其是与石油生产商的中国相关贸易——黄金、其他大宗商品和交易对手风险之间的联系可能会加剧。

在货币话题上,作为金条的替代避险资产的美元据说正在进入熊市。 Sunbird Portfolios 股票分析师 Christopher Yates 最近写道:“虽然美元和黄金在某些时期会同时升值或贬值,但总体而言,在美元疲软时期,后者的表现更为出色。”

此前,我们推测央行正在为此目的以及其他目的储备黄金。一种可能性是 “黄金重估”,以弥补多年来积累的巨额债务。另一个想法是新金本位制的想法,尽管它更具体地针对欧元区地区。

- 现货市场紧缺

不可否认,央行的行动至少在短期内可能有助于提高黄金需求和价格。实物市场的紧张也推动了黄金牛市。

Yates 对黄金期货曲线形状(即结构)的分析表明,曲线前端仍存在小幅现货溢价,这在黄金或白银市场中并不常见。他补充说,只要这种情况持续存在,人们就会怀疑贵金属可能存在坚实的价格底线。

我们还需要考虑实物黄金买家(即央行)数量的增加是否会导致整个市场的供应短缺,从而推高价格。

世界黄金协会估计,在矿山产量小幅增长 2% 和回收量增长 5% 的推动下,2023 年第一季度全球黄金供应量同比增长 1%,达到 1174 吨。然而,今年剩余时间需求也可能呈上升趋势,因此供应增长是否足以避免市场短缺仍有待观察。

对于其姊妹金属白银来说,市场已经陷入长期供应短缺,可能需要数年时间才能恢复。

白银研究所的最新数据显示,2022 年白银需求量也大幅增长 18%,达到创纪录的 12.4 亿盎司,而供应却停滞不前。这导致白银连续第二年供应不足,达到 2.377 亿盎司,该研究所表示,“可能是有记录以来最严重的短缺。”

准备白银研究所数据的研究公司 Metals Focus 的 Philip Newman 表示:“我们正在进入一种不同的市场模式,即持续的赤字。”

该研究所表示,到 2023 年,我们很可能会看到去年的情况重演,预计在需求强劲的背景下,市场赤字将保持在 1.421 亿盎司的高位。

持续的供应短缺将使贵金属市场在牛市中保持更长时间,只要需求不减弱,黄金和白银的最终走势就会如此。

- 市场风险因素

对黄金多头有利的另一个因素是市场因素的综合作用,这些因素对全球经济造成进一步的压力,从而增强了避险资产的吸引力。

首先是有据可查的高通胀,通常通过购买黄金来对冲。尽管包括美国在内的一些地方的物价水平上涨已经开始放缓,但潜在的通胀数据仍然很粘。

一年半以来,美联储实施了一系列加息措施,以应对去年 10 月达到 40 年来最高水平的通胀飙升,但迄今为止的结果充其量只是好坏参半。尽管美联储加息多达 10 次,但核心通胀(不包括波动较大的食品和天然气价格)仍保持在 5.3% 的高位。

尽管人们普遍预期 7 月份会暂停加息,但美联储主席杰罗姆·鲍威尔本周几乎暗示将会有更多加息。

这让我们看到利率已经达到顶峰,为转向黄金提供了更多动力。这是因为,随着紧缩周期中利率上升,持有和借出现金变得更有利可图,通常会导致投资者通过出售股票等资产来降低风险。在此期间,投资者还会寻找与这些宏观经济因素独特相关的不相关资产,通常会转向黄金。

尽管与导致加息的股市和美元相比,黄金表现不佳,但过去的紧缩周期使黄金在 2000 年代创下历史新高(见下图)。

利率上升还会加剧美国本已存在的财政赤字,预计 2023 年下半年将达到约 1.1 万亿美元。

需要额外 4000-5000 亿美元来重建财政部普通账户(用于支付国家债务),美联储的量化紧缩计划将需要5400亿美元。 Sprott 表示,这将导致 2023 年下半年美国国债净发行量达到约 2 万亿美元。

然而,鉴于美国已经很高的债务水平和预算赤字以及外国央行购买不足,美国可能很难找到足够的全球需求来吸收这一水平的发行。这可能会导致国债市场功能失调,其特点是资产价格下跌、收益率上升,甚至可能出现信贷/资本紧缩。流动性大幅收紧将增加美国银行体系和金融资产的收益率和压力,从而导致信用风险上升。

Sprott 表示,上述风险因素(流动性风险、信贷压力、信贷紧缩、美国国债市场功能失调、债券波动、通货膨胀和地区银行业压力)历来对金价有利。

- 经济衰退迹象

说到银行业压力,今年到目前为止,我们已经目睹了美国历史上四大银行业倒闭中的三起。 3 月 10 日硅谷银行 (Silicon Valley Bank) 倒闭,结束了连续 868 天没有银行倒闭的记录,这是自 1933 年以来第二长的连续倒闭记录。不久之后,Signature Bank 也随即倒闭了,随后是七周后的第一共和银行 (First Republic Bank)。

尽管这 3 家银行倒闭的总数看起来并不多——仍远低于进入新千年以来每年 25 家的平均水平,但其经济影响却不容忽视。

First Republic、SVB 和 Signature Bank 这三家银行合计持有的资产总计 5320 亿美元,超过了 2008 年倒闭的 25 家银行所拥有的 5260 亿美元(根据通货膨胀调整)。

瑞银分析师在给客户的一份报告中写道,尽管许多人认为出售第一共和国“将停止‘下一个是谁?’的讨论,但投资者显然继续关注那些被认为最弱的剩余参与者。”

然而,更大的担忧是,银行倒闭可能会导致人们对相对健康的银行产生怀疑,从而造成金融危机,从而影响更广泛的经济。

摩根大通策略师 Nikolaos Panigirtzoglou 和 Mika Inkinen 在彭博社的一份报告中写道:“美国银行业危机增加了对黄金的需求,黄金是实际利率下降的代表,也是对冲‘灾难性情景’的工具。”

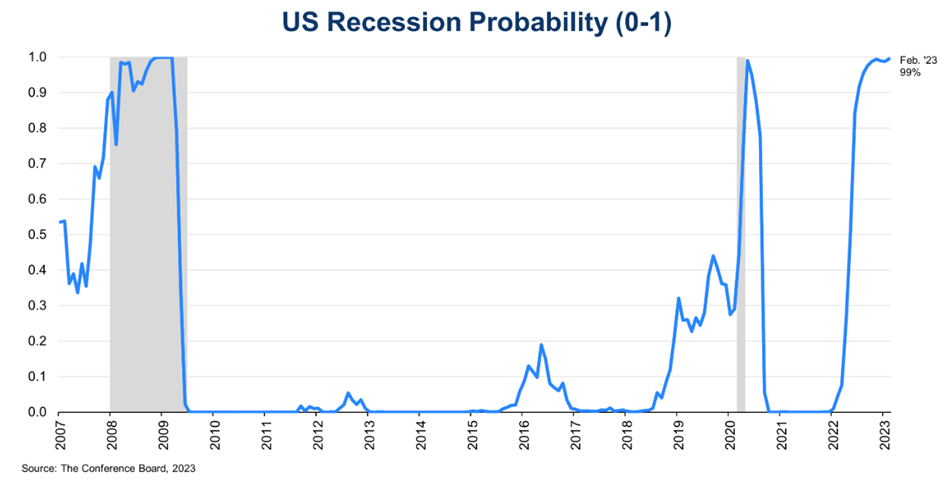

IG市场分析师 Yeap Jun Rong 最近在接受 CNBC 采访时表示,近期美国经济数据意外下行,提高了未来 12 个月经济衰退的可能性,避险资金流为黄金提供了一定程度的缓冲。

根据商业智库世界大型企业联合会 (The Conference Board) 的数据,未来 12 个月内出现经济衰退的可能性为 99%(见上图)。美联储还预测今年晚些时候将出现经济衰退,尽管是“温和的”。

这使得被誉为抵御经济动荡最佳保障的黄金至少在今年和 2024 年成为人们关注的焦点。

Richard (Rick) Mills

aheadoftheherd.com

点击订阅

法律声明/免责声明 – Ahead of the Herd (以下简称 AOTH)

在使用本网站或阅读通讯之前,请仔细阅读整个免责声明。

如果您不同意所有的AOTH/Richard Mills的免责声明,请谢绝访问/阅读本网站/新闻通讯/文章或其任何页面。通过阅读或使用AOTH/Richard Mills网站/新闻/文章,无论您是否实际阅读此免责声明,均被视为已接受。

任何属于AOTH/Richard Mills的文章与资料都不应被视为出售邀约, 或征求购买或认购任何投资的邀约。

AOTH/Richard Mills的文章资料都基于从他所认为的可靠的信息来源,却尚未经过独立验证。 AOTH/Richard Mills不作任何保证,陈述或担保,并且对其准确性或完整性不承担任何责任。

文中所表达的意见仅属于AOTH/Richard Mills个人。如有更改,恕不通知。

对于本文中提供的任何信息的当下相关性,正确性或完整性,AOTH/Richard Mills不承担任何保证,责任或担保,并且对于依靠本文中包含的任何意见或陈述或任何遗漏而导致的后果不承担任何责任。

此外,对于因使用AOTH/Richard Mills提供的信息而可能造成的任何直接或间接损失或利润损失,AOTH/Richard Mills不承担任何责任。

您同意通过阅读AOTH/Richard Mills的文章,您将承担风险。 AOTH/Richard Mills在任何情况下均不对AOTH/Richard Mills文章中包含的任何信息造成的任何直接或间接交易损失承担责任。

AOTH/Richard Mills文章中的信息不是出售邀约,也不是购买任何证券的邀约。AOTH/Richard Mills不提供任何金融凭证的交易的建议。

我们的出版内容不用于建议您购买或出售证券 — 本网站上所发布的任何信息均不应被视为投资建议,任何关于您财务或金钱事宜请咨询您个人的注册经纪人/财务顾问。

AOTH/Richard Mills建议您在投资任何证券之前,请先咨询专业的财务规划师或顾问,并且在谨慎考虑所有相关风险之后,应在投资任何证券之前进行完整且独立的调查。

AOTH非注册经纪人,交易商,分析师或顾问。AOTH不持有投资许可证,也不会出售,邀约出售或邀约购买任何证券。